投资的目的在于通过资产价格的上升实现资本增值。而要实现资产价格的上升,必须先寻求未来价格可能上升的资产,在其中研究选择,最后做出投资决定,将资本置换成该种资产,以实现资本增值。因此,择时和择品种都是重要的,而传统的投资理论存在一些问题,在此我作一点个人意见的更正。

一个资产品历史的价格上升,不代表未来必然继续上升,更不代表未来会上升之前那么多的幅度。在基金投资中,通常要求基金公司不得以历史收益预测未来收益,而在现代投资理论中却广泛存在使用历史证券指数、历史平均价格、历史波动率等进行计算的情况。这种计算显然也存在理论依据不足。在这里不讨论有效市场、历史波动率等金融理论,只讨论有关投资收益的问题。其中最容易被历史数据忽略和误读的内容有:

1,被投资对象的资本容量在时间序列上不相同

2,被投资对象在不同时段的新投入资本数量不相同

以上两个主要问题,在大部分的投资理论和计算中都被完全忽略。因为不存在时间机器,不存在回到过去买入资产的可能,历史收益率很可能只是“历史上的小规模资本所能提供的收益率”。而一旦在该类别资产已实现收益后的时间内,更多的资本涌入,则该类资产几乎不可能提供之前阶段的收益率,甚至会发生亏损。我认为这甚至可能是投资市场中广义损失的主要理论来源。

简单的说,一项投资价格在从低到高的过程,也是投入资金由少到多的过程。对于初期投入的小规模资本,经过T时间实现了收益率R,而T+1后涌入了数百倍于初始的资本,此时即便资产价格再翻一倍,也只对于早期持有者有巨大的盈利效应,而后进入的资本收益率可能只有r(r<<R)。如果此时出现任何意外,结果早期资本不过是少赚一些,而后期投入的投资者将遇到大规模损失。特别的,早期投资者如果转让他们的投资给后期的投资者,往往构成大规模的财富转移。此乃资本市场的秘密之一,是大部分投资者亏损的根源。

1,被投资对象的资本容量在时间序列上不相同

假定有一个公司进行A轮融资时,投资者入股的价格单位为1,总股份数量为100。此时股东所有资产价值为100。经过若干年经营,公司上市时作价10,增发30股,则公司原股东有100股,每股10元,新进流通股股东30股,每股10元。

公司总价值为1300,增值13倍,A轮股东总价值1000,增值10倍,流通股股东总价值300,增值0。

经过十年发展,公司取得了成绩,此时股份价格上涨到100。

公司总价值为13000,增值130倍,A轮股东总价值10000,增值100倍,流通股股东总价值3000,增值10倍。

此时,“价值投资”主义者会说这是“价值投资”的典范,就算从上市那天买入,今天流通股股东也增值了10倍。

但是,如果你在上市第一天买入,想要在10元买入,你最多只能买300元的,这还不考虑因为建仓造成的拉高效应。也就是说,流通股股东最多赚2700,而大部分情况下,投资者是在10-100区间内买入的,不可能赚到那么多钱。今天全体流通股股东的股票总价值只有3000,如果全部找人接盘退出,最终收益不过是3-5倍。考虑这是10年时间,收益率并不满意。

再考虑假设在此时,原A轮股东全部减持,在100元换手给新入流通股股股东,则股本结构为:

流通股股东:130股,价值13000。其中,30股成本低于10元,100股成本为100,此时收益率为0。

这最后的100股新来的投资者要实现收益,非要等到股价再涨一些才行。而此时该股已经完成了10000元的资本交换,新入的10000元资本是无收益率的,此时,最开始的100元投资实现了9900元收益,最后的10000元投资还未实现收益。

然而股价却是从上市的10元涨到100元,如果你问VC,他还会告诉你他是1块钱入股的,赚了100倍。

他不会告诉你,他只投了100元而已,你在100元价位处投入了10000元资本,还未实现收益呢。

因为公司创业初期容纳不了10000元资本。

因为公司上市时发行价不能定价为100。

没有“庄家”要害散户,只是数学而已。股价图是二维的,资本容量被降维丢失了信息,你的大脑骗了自己,以为按照股价图上的任意一点可以投入任意多的资本,实际上这是不可能的。

2,被投资对象在不同时段的新投入资本数量不相同

而在现实中,一项投资在价格上涨的过程中往往还伴随着数量的增长,数量的增长伴随着吸收更多新资本投入,从而进一步拉低了单位资产的价格涨幅,降低了投入到单位资产上的资本回报率。

这是现在(2020年)的比特币价格走势图。由于比特币的产量是可预测的,因此每年我们将获得更多的比特币数量。该图中的总市值为162.4B(单位为USD,下同),理论流通总量(Circulating supply)为18.2M。而在2013年以前,比特币的流通量仅有不到500万。也就是说,1美元的比特币总市值仅为不到500万美元,而8000美元的比特币就价值1620亿美元了。比特币的价格涨幅虽然大,但还是被流通总量的增长稀释了一大部分。

具体计算可以参考比特币产量公式、递减公式及历史价格计算,我这里限于篇幅,不给出计算过程。

因此,每年投入到比特币上的资本实际上获得的增值,是逐步减少的在总流通量中占据的份额,再乘以增加的单位价格。

也就是说,随着被投资产的总市值增长的同时,往往还伴随着份额增长,如股票的配股、增发,房地产的新建、数字货币的新增等。相当一部分的新投入资本都被新增份额稀释掉了,这进一步降低了资本回报率。

而这还是不会在价格走势图上反应出来。

同样的案例在特斯拉中显示出来:

我第一次投资特斯拉是在2013年,价格是90-115美元,后来在180美元又增持了,最后在330美元卖出。今天特斯拉价格约为500美元。

就算我的投资全部是在2013年的100美元买入,现在也只增值为500美元,7年收益率仅为400%,低是不低了,但是总谈不上“一夜暴富”。

实际上2013年100美元时,特斯拉总市值仅为90多亿美元,现在特斯拉总市值为925亿美元,总市值上涨了10倍。如果股价上涨了10倍,我就比较满意了,而特斯拉总市值达到2013年的10倍,股价只达到了5倍。

因为特斯拉进行多次增发。特斯拉先后进行过多次可转债、多次定向增发、换股合并Solarcity,导致股本放大一倍,吃掉了投资者一半的利润。其中吸收合并Solarcity甚至有些侵害投资者利益。

但是有人会反驳道:特斯拉是重资产型,如果不持续融资,公司就不能生存,连这4倍市值增长都不能实现,为了胜利需要付出代价。我赞成这种观点,但应该反思的是,我在投资特斯拉时预计是市值会上涨10倍以上,但是并没考虑过是怎么增长,是横着长还是竖着长。我以为是竖着长,或者是大部分竖着长,其实一半被横着长了。

我没有反对特斯拉融资,而是认识到:我们一开始就要根据其重资产特性,考虑到这个问题,即一开始就考虑到“十倍市值增长” 中,最终会有相当部分被股本扩张稀释掉。

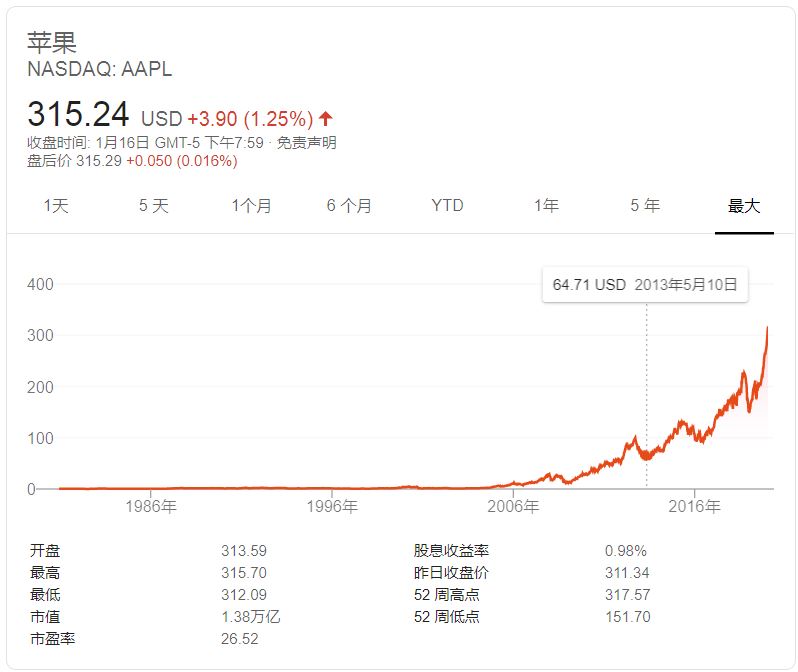

反观苹果,其轻资产特性不仅不会被增发摊薄,反而动用利润回购股份减少份额。事实上2013年同期苹果作为一家三千多亿美元市值的大公司,可以容纳更多投资资本,也比特斯拉更少风险,到今天几乎实现了一样的涨幅,实现了多百倍的绝对市值增长,孰优孰劣可见一斑,投资者也不必大惊小怪于CEO每天的折腾,更不用为SEC处分和抽大麻而焦虑。

相同的涨幅下,苹果以更小的绝对价格回撤、极大的资本容量、更低的风险胜出。此外更不要提还有一定的股息收入。

在股票市场中的应用

上证指数是综合指数,表明上交所所有股份的价格。因此,上交所的股票数量越多,上证指数就越难上涨。随着大量非流通股股份上市和新股上市,上交所的流通股本早增长了几百倍,6124突破就遥遥无期了。而实际上流通市值早就比2007年多了数倍。(也就是说,2015年的5千点相当于2007年的15000点)

美国股指是成分指数,而且会进行定期调整,因此美国股指相当程度的代表着美国股市最大涨幅的股票的实际平均收益。

除此之外,还有很多其他问题

无论中国还是美国,股票市场投资者数量都是逐年增加的。在美国巴菲特的年代,大部分美国人不投资股票,投资股票的人少于5%,故此时股票市场里容纳的资本十分有限。等到现在几乎每个人都通过共同基金等方式投资股市,再讲“理论的从1950年起,指数的复合回报率”难道不是痴人说梦吗? 就算哪个天才能穿越回去当巴菲特,也不能把全国人民全部穿越回去,带着他们的全部养老金,在1950年全部都买成标普500指数基金,更不要说1950年根本没有指数基金了。

在中国同理,不能把两亿股民都穿越回1990年全体满仓认购证,做一把杨百万的黄粱梦。所谓指数投资的复合收益率,对大部分人,大部分资金而言只是个数字,永远实现不了的数字。

而且我这里还只是讲收益率低、资本容量不足、增发摊薄,还没讲个股风险和大盘风险呢。就算ETF规避了个股风险,也规避不了大盘风险。如果遇到什么风险,ETF价格腰斩,可能爬出坑就要五年,再翻倍再花三年,八年抗战赚了100%,嗯,就比高等级债券好那么一点,还要担惊受怕八年,恐怕减寿也不止两年了。

而且你还没有流动性。这八年里不能有婚丧嫁娶,不能买房,不能拿去做其他生意。

“操!”

——史强,《黑暗森林》 17章

以上的内容,不仅对股票有效,对数字货币、房地产、股权投资等等都有效,它是普世真理。

在一项资产已经大幅上涨后买入,最好的结果就是一个低收益率,次好的结果是跌了,最终解套获取一个极低收益率,最坏的结果是发生大比例亏损且无扭亏可能,最终只能割肉。

且,以上全部要消耗大量时间,使得这些投资客观上无助于投资者改善生活,改变命运,更何谈扩大资本实力,进行更大规模的投资。

“黑,真他妈的黑!”。这就是数学规律发挥作用的世界。

面对投资收益率递减、投资回报率低下、投资风险高、资本难以扩大等等现实,放弃投资是一种现实的选择。如果一定要进行投资,我们该怎么办呢?

且听下回分解。

Thank you for sharing!

很多专家都说过类似的话——“理论的从1950年起,指数的复合回报率”,他们不知道资本容量和资本数量在时间维度上的不一致吗?还是说他们心知肚明,只不过……

We never lie,we only mislead。